ENI: Approfondimento sulle Strategie tra Crescita e Sfide del Mercato

Introduzione

[symbol:ENI.MI|label:ENI SPA], fondata nel 1953, è una delle principali aziende energetiche integrate a livello mondiale, operando in oltre 70 paesi.

Il suo modello di business copre l’intera filiera dell’energia, dall’esplorazione e produzione di idrocarburi alla raffinazione, distribuzione di gas e produzione di energia rinnovabile. ENI ha saputo adattarsi ai cambiamenti globali nel settore energetico, guidata da una visione orientata alla sostenibilità e all’innovazione. Nel 2024, l’azienda ha mostrato una notevole resilienza finanziaria, registrando performance solide nonostante un contesto di mercato difficile, caratterizzato da fluttuazioni dei prezzi del petrolio e da normative ambientali sempre più rigorose.

Leadership e Strategie di Crescita

La guida di [symbol:ENI.MI|label:ENI SPA] è saldamente nelle mani del CEO Claudio Descalzi, in carica dal 2014. Sotto la sua leadership, l’azienda ha intrapreso un percorso strategico verso la transizione energetica, puntando su innovazione, sostenibilità e diversificazione. Nel 2024, ENI ha introdotto una nuova struttura organizzativa con tre divisioni principali: “Chief Transition & Financial Officer”, responsabile delle attività legate alla transizione energetica; “Global Natural Resources”, focalizzata sulla valorizzazione della catena del valore di oil & gas; e “Industrial Transformation”, dedicata alla ristrutturazione del settore chimico e downstream.

Una delle principali iniziative di crescita è stata l’acquisizione di Neptune Energy, che ha rafforzato la presenza di ENI nell’esplorazione e produzione di idrocarburi. Questa acquisizione ha contribuito a un aumento significativo della produzione giornaliera di idrocarburi, migliorando la capacità dell’azienda di rispondere alla domanda globale di energia. Inoltre, ENI ha siglato importanti partnership strategiche, tra cui un investimento di €2,9 miliardi da parte di KKR in Enilive, dimostrando la fiducia degli investitori nella capacità dell’azienda di generare valore nel lungo termine.

Performance Finanziaria e Resilienza

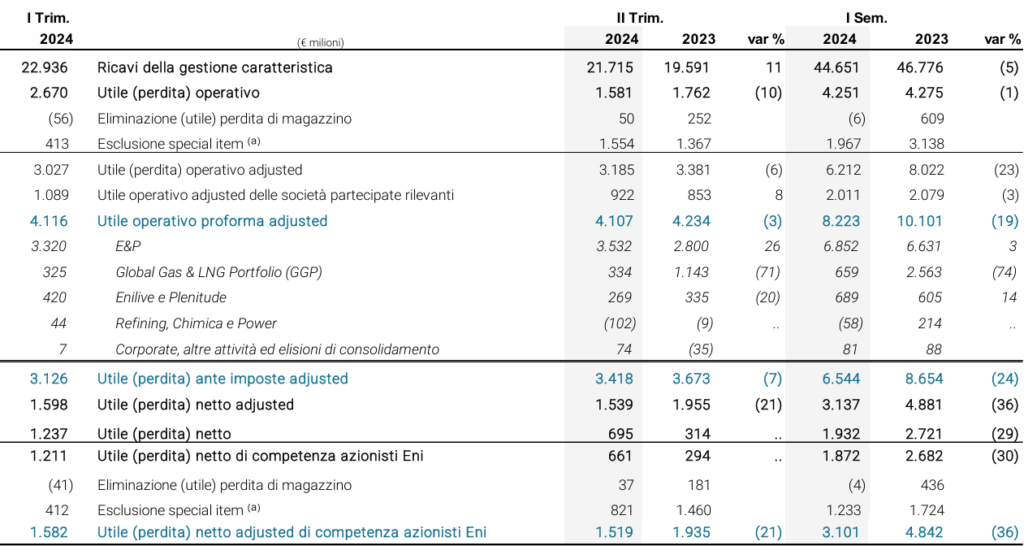

Nel secondo trimestre del 2024, [symbol:ENI.MI|label:ENI SPA] ha riportato un utile netto di €1,5 miliardi, registrando una solida performance nonostante una diminuzione rispetto al trimestre precedente. L’utile operativo proforma ha raggiunto €4,1 miliardi, sostenuto dalla crescita della produzione di idrocarburi (+6% YoY) e da un’efficace gestione dei costi. La generazione di flussi di cassa operativi ha superato i €4,5 miliardi nel trimestre, grazie a una gestione disciplinata e all’incremento delle vendite di gas naturale e petrolio.

Nel terzo trimestre del 2024, ha riportato un EBIT di €3,4 miliardi, in calo del 14% rispetto allo stesso periodo dell’anno precedente. Questo risultato è stato influenzato da margini più deboli nella raffinazione e da un calo del 5% nel segmento E&P, causato principalmente dalla riduzione dei prezzi del Brent e dall’apprezzamento dell’euro rispetto al dollaro. Tuttavia, l’azienda è riuscita a compensare parzialmente questi effetti negativi grazie a una maggiore efficienza operativa e a una crescita della produzione, trainata dai nuovi progetti in Costa d’Avorio e Indonesia.

La solidità della struttura patrimoniale è stata confermata da una leva finanziaria stabile al 22%, mantenendo il debito netto a €11,6 miliardi. La generazione di flussi di cassa operativi ha raggiunto €10,7 miliardi nei primi nove mesi del 2024, consentendo all’azienda di finanziare i propri investimenti e distribuire dividendi agli azionisti. Il programma di buyback è stato aumentato a €2 miliardi per il 2024, a testimonianza dell’impegno di ENI a garantire rendimenti competitivi per gli azionisti.

Modello di Business e Segmenti Operativi

Il modello di business di [symbol:ENI.MI|label:ENI SPA] è basato su una strategia integrata e diversificata, che comprende attività in diversi segmenti: esplorazione e produzione (E&P), gas naturale e GNL, energie rinnovabili e raffinazione. Il segmento E&P rimane il pilastro principale del business, con una produzione giornaliera di idrocarburi che ha raggiunto 1,66 milioni di barili di petrolio equivalente al giorno nel Q3 2024. Questo incremento è stato supportato dall’acquisizione di Neptune Energy e dai progetti di espansione in Mozambico e Libia.

Il portafoglio di gas naturale e GNL ha beneficiato di una gestione efficiente del trading e di negoziazioni vantaggiose, registrando un EBIT proforma di €253 milioni, in aumento del 65% rispetto all’anno precedente. Il segmento delle energie rinnovabili, rappresentato da Plenitude, ha continuato a crescere, ampliando la capacità installata a 3,1 GW grazie a nuove acquisizioni e sviluppi organici in Italia, Spagna e Regno Unito. Questo segmento ha contribuito a diversificare le fonti di reddito e a ridurre l’impatto ambientale delle operazioni di ENI

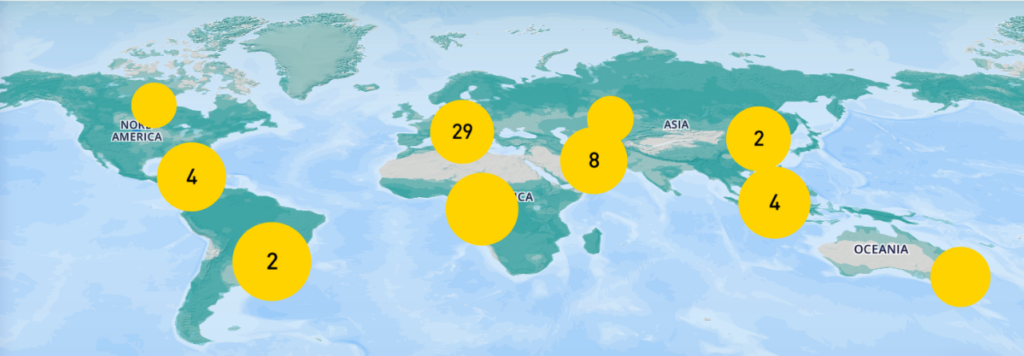

Distribuzione Geografica dei Ricavi

La presenza globale di [symbol:ENI.MI|label:ENI SPA] è ben diversificata, con operazioni in Europa, Africa, Asia e Americhe. Nel Q3 2024, la produzione di idrocarburi è stata sostenuta da progetti chiave in Costa d’Avorio, Indonesia e Mozambico, che hanno compensato il declino dei campi maturi in altre regioni e le cessioni strategiche di asset in Nigeria. Il gas naturale ha registrato una leggera diminuzione delle vendite in Europa, ma questo è stato compensato da un incremento delle vendite in Italia e nei mercati emergenti.

L’espansione nei mercati asiatici ha visto un notevole successo, con la crescita della domanda di GNL in Indonesia e l’entrata in nuovi progetti di esplorazione e produzione. In Africa, continua a essere un partner strategico per molti paesi, contribuendo allo sviluppo economico locale attraverso progetti di estrazione e programmi di sostenibilità. In Europa, l’azienda ha rafforzato la propria posizione di leadership nel settore del gas, capitalizzando sulla propria infrastruttura di distribuzione e sulla crescente domanda di gas naturale liquefatto (GNL).

Innovazione e Sostenibilità

[symbol:ENI.MI|label:ENI SPA] è all’avanguardia nella transizione verso un futuro a basse emissioni di carbonio, con un impegno concreto per diventare carbon neutral entro il 2050. La società ha intensificato i propri investimenti in progetti di energia rinnovabile e di biocarburanti, collaborando con partner internazionali per sviluppare nuove tecnologie di produzione sostenibile. Tra i progetti più rilevanti, il Ravenna CCS è il primo impianto di cattura e stoccaggio del carbonio in Italia, destinato a ridurre significativamente le emissioni di CO₂.

L’azienda ha inoltre avviato iniziative di economia circolare, come il progetto con Bridgestone per il riciclo degli pneumatici e il lancio del marchio “ReUp”, dedicato a soluzioni di design sostenibili. ENI ha anche sviluppato tecnologie innovative come Ecofining™, utilizzata nelle biorefinery per produrre biocarburanti avanzati. Questi sforzi sono in linea con l’obiettivo di ridurre l’impronta di carbonio e promuovere un modello di business sostenibile e orientato al lungo termine.

Rischi, Competitor e Impatti delle Politiche Globali

Il settore energetico è altamente influenzato da fattori macroeconomici, volatilità dei prezzi delle materie prime e regolamentazioni ambientali. ENI si trova a competere con altre major globali come Shell, BP e TotalEnergies, che stanno anch’esse accelerando la transizione verso l’energia pulita.

La dipendenza dai prezzi del petrolio rappresenta un rischio significativo, ma ENI ha implementato strategie di mitigazione, diversificando il proprio portafoglio e investendo in energie rinnovabili e progetti di decarbonizzazione.

Le politiche globali sull’energia, comprese le restrizioni sulle emissioni di carbonio e i cambiamenti nei sussidi ai combustibili fossili, stanno influenzando le operazioni di ENI. Tuttavia, l’azienda ha dimostrato una notevole capacità di adattamento, ristrutturando le sue attività e concentrandosi su segmenti a maggiore crescita e sostenibilità.

Visione a Lungo Termine e Prospettive Future

ENI ha recentemente completato la vendita dei suoi giacimenti petroliferi in Alaska, cedendo il 100% degli asset di Nikaitchuq e Oooguruk alla società americana Hilcorp per un valore di 1 miliardo di dollari.

Questa operazione, annunciata il 4 novembre 2024, si inserisce nella strategia di ENI volta a ottimizzare le attività upstream attraverso il ribilanciamento del portafoglio e la dismissione di asset non strategici. L’azienda prevede di raggiungere entrate nette di portafoglio pari a 8 miliardi di euro entro il 2025, anticipando l’obiettivo inizialmente fissato per il 2027.

Nonostante la cessione, ENI continuerà a operare negli Stati Uniti, concentrandosi sulle attività upstream nel Golfo del Messico e su progetti legati alla transizione energetica, tra cui energie rinnovabili, biocarburanti e fusione magnetica.

Guardando al futuro, ENI prevede di continuare a investire in progetti di transizione energetica, con l’obiettivo di aumentare la capacità di energia rinnovabile a 4 GW entro la fine del 2024 e di espandere ulteriormente il portafoglio di biocarburanti. L’azienda sta anche esplorando nuove opportunità di crescita nei mercati emergenti, puntando a diventare leader nella produzione di GNL e nella cattura e stoccaggio del carbonio.

Le prospettive per il 2025 sono positive, sostenute da una domanda crescente di energie rinnovabili e gas naturale, nonché da nuove acquisizioni e partnership strategiche. ENI intende mantenere un focus sulla sostenibilità e sull’innovazione, continuando a sviluppare soluzioni energetiche a basse emissioni di carbonio che possano soddisfare le esigenze dei consumatori e degli investitori.

Quantaste: Analisi ENI

ENI presenta in Q3 2024 un totale di attività pari a €132,5 miliardi, una cifra che riflette la robustezza del bilancio aziendale e la capacità di sostenere investimenti strategici. Le attività non correnti, che comprendono immobilizzazioni materiali e immateriali, partecipazioni in joint venture e altre attività finanziarie, rappresentano la componente più significativa, ammontando a circa €95 miliardi. Questi asset costituiscono la base operativa dell’azienda, permettendo a ENI di mantenere una presenza forte nel settore dell’estrazione di petrolio e gas, oltre a sostenere nuovi progetti nel campo delle energie rinnovabili. Le attività correnti, pari a €37,5 miliardi, includono disponibilità liquide, crediti commerciali e rimanenze, fornendo liquidità sufficiente per affrontare le fluttuazioni del mercato e finanziare le operazioni quotidiane.

Le passività totali di ENI ammontano a €80 miliardi. La gestione del debito è stata caratterizzata da un approccio prudente, che ha permesso all’azienda di mantenere una leva finanziaria stabile al 22%. Le passività correnti, che includono debiti a breve termine e altre obbligazioni, erano pari a €40 miliardi, mentre le passività non correnti, che comprendono debiti finanziari a lungo termine e passività legate ai benefici dei dipendenti, raggiungevano anch’esse €40 miliardi. Questa struttura finanziaria equilibrata permette a ENI di avere una certa flessibilità, essenziale per navigare attraverso le incertezze economiche e per continuare a finanziare progetti strategici a lungo termine.

Nei primi nove mesi del 2024, ENI ha registrato un flusso di cassa operativo di €10,7 miliardi, evidenziando una capacità di autofinanziamento che ha generato un free cash flow organico di €4,6 miliardi. Questi risultati sono una chiara dimostrazione della solidità finanziaria dell’azienda e della sua abilità nel generare liquidità sufficiente per sostenere le operazioni, finanziare nuovi progetti e remunerare gli azionisti.

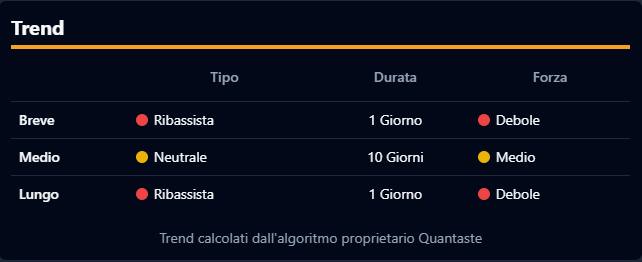

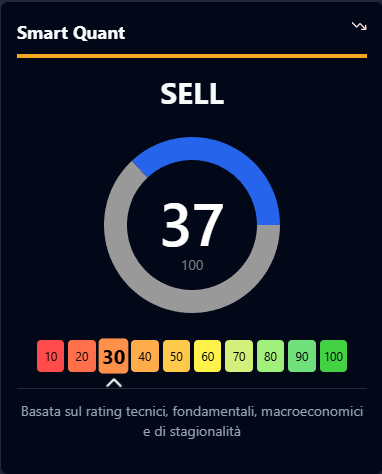

L’analisi tecnica di ENI mostra un trend ribassista. I volumi di scambio sono inferiori alla media mensile, suggerendo un ridotto interesse da parte degli investitori. Il valore delle azioni su sta avvicinando nella parte bassa dei livelli di prezzo identificati da Quantaste. Con un punteggio di 33/100, attualmente è considerato un SELL

L’andamento del titolo ENI mostra una chiara stagionalità, influenzata dalle variazioni nella domanda di energia e dalle condizioni climatiche. Durante i mesi invernali, si osserva solitamente un aumento della domanda di energia, in particolare per il riscaldamento, che tende a sostenere i prezzi degli idrocarburi. Tuttavia Quantaste assegna un punteggio di 64/100 poichè le temperature invernali meno rigide diminuiscono il consumo utilizzato nel riscaldamento e quindi la domanda.

Nonostante la stagionalità, il trend è passato a debolmente ribassista da pochi giorni a causa delle sessioni negative degli ultimi giorni.

SMARTQUANT

Con un punteggio totale di 37/100, Eni attualmente risulta essere un titolo poco interessante per investimenti di Breve-Medio termine. Situazione diversa in caso di operazioni Short

Conclusione: Un Futuro tra Innovazione e Sostenibilità

ENI si distingue come una delle aziende più resilienti e innovative nel settore energetico, con una strategia chiara orientata alla sostenibilità e alla crescita. Grazie a un solido piano di investimenti e a una leadership visionaria, ENI è ben posizionata per affrontare le sfide future e continuare a guidare la transizione energetica globale.